UN PARAMETRO CHIAVE PER INTERPRETARE L’ANDAMENTO DELLE NOSTRE ECONOMIE E’ LA CURVA DEI RENDIMENTI. OGGI QUESTA CURVA RISULTA “INVERTITA”, INDICANDO CON TUTTA PROBABILITA’ L’ARRIVO IMMINENTE DI UNA FASE DI RECESSIONE ECONOMICA. ECCO PERCHE’ UNA MONETA SANA E ONESTA COME BITCOIN POTREBBE COSTITUIRE UNA VALIDA SOLUZIONE A TUTTO QUESTO.

Anzitutto, occorre fare una precisazione: la curva dei rendimenti presa in considerazione in questo post è riferita ai titoli di stato degli Stati Uniti d’America. Le scelte di politica economica d’oltreoceano influenzano fortemente l’andamento economico dell’intera economia mondiale, Europa compresa. Questo per via dello status di valuta di riserva globale (global reserve currency) che il dollaro americano (per ora) ricopre.

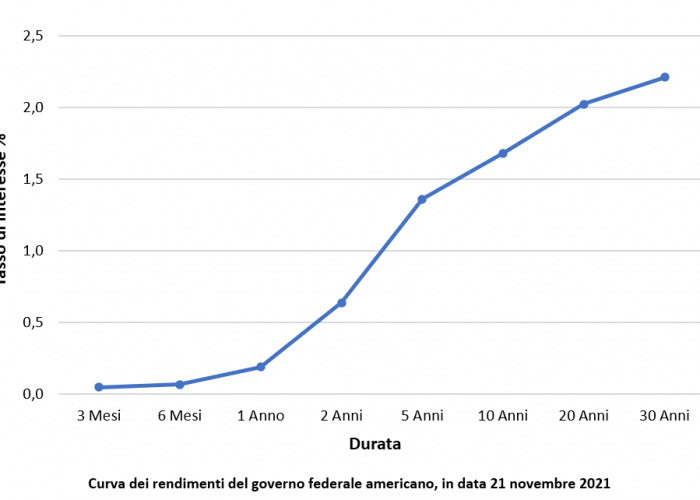

La curva dei rendimenti, o yield curve dall’inglese, altro non è che la rappresentazione grafica dei titoli di stato e dei rispettivi tassi di interesse a diverse scadenze (6 mesi, 1 anno, ecc.). Viene chiamata in questo modo perché se rappresentata su di un grafico che riporta sull’asse delle ascisse (cioè l’asse X, o asse orizzontale) le diverse scadenze dei titoli di stato (ad es. 1 anno, 2 anni, 5 anni, ecc.) e sull’asse delle ordinate (cioè l’asse Y, o asse verticale) il tasso di interesse (in punti percentuali, pagato rispettivamente da ciascuno di questi titoli di stato), questa appare come una curva (da qui il nome).

In condizioni normali, i titoli a scadenza breve avranno tassi di interesse bassi, mentre i titoli a lunga scadenza avranno tassi di interesse più alti; come possiamo vedere nel grafico qui sotto, che mostra la curva dei rendimenti dei titoli di stato americani in data 21 novembre 2021.

Minore è il tempo entro il quale il prestito deve essere restituito, minore sarà il tasso di interesse richiesto su quel prestito. Il che, pensandoci bene, ha un perfetto senso logico: immaginiamo di prestare €100 ad un’altra persona che ce li restituirà tra 1 anno; chiedendo un interesse dell’1%, la persona a cui abbiamo prestato i nostri €100 ce ne restituirà quindi 101 al termine dell’anno.

Immaginiamo adesso di prestare quagli stessi €100 ad un’altra persona, ma questa volta il prestito ha una durata di 10 anni. Vorresti ancora chiedere lo stesso tasso di interesse dell’1%? Come già avrai intuito, non avrebbe molto senso, per due motivi:

- il “costo” derivato dal rinunciare a quei €100 per 10 anni è molto più alto che per un prestito della durata di 1 anno;

- maggiore è la durata del prestito, più alto sarà il rischio che possa succedere qualcosa alla persona a cui abbiamo prestato il nostro denaro, e che questa per un motivo o per un altro non possa più ripagarci.

È facile quindi intuire perché più il prestito avrà una scadenza lunga, più vorremo essere ripagati con un tasso di interesse maggiore.

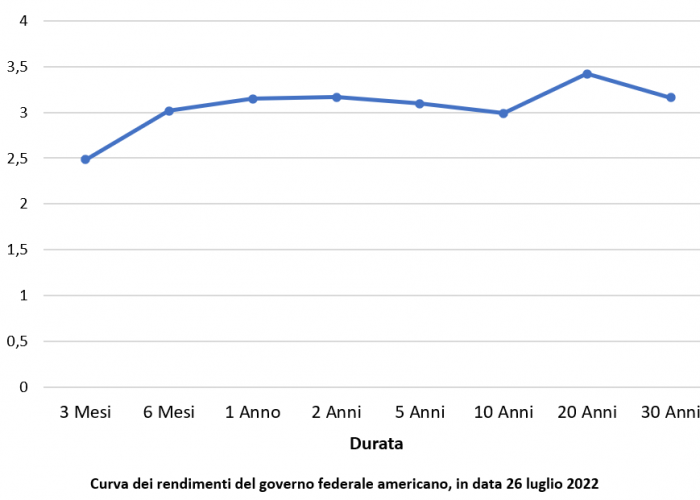

Se vi state chiedendo come sia la curva dei rendimenti Americani ad oggi, fine luglio 2022, potete vederla qui sotto:

Come possiamo vedere, i tassi di interesse dei titoli di stato a 6 mesi, 1 anno, 2 anni e 5 anni sono superiori del tasso di interesse pagato per un’obbligazione della durata di 10 anni, e lo stesso vale per i titoli a 20 anni nei confronti di quelli a 30 anni. In questa situazione la curva dei rendimenti viene convenzionalmente definita come “invertita”.

E perché questo è importante?

Dal 1958 ad oggi, la curva dei rendimenti si è invertita prima di ogni singola recessione economica, ed entro 24 mesi da ognuna di queste inversioni è seguita una recessione: nel 1958, 1960, 1969, 1973, 1980, 1982, 1990, 2000, 2008 e persino l’ultima recessione avvenuta dopo l’outbreak del COVID-19, nel 2020.

Ma da cosa è dovuta questa inversione? Perché il tasso di interesse sui titoli di stato a breve scadenza è maggiore di quello a lunga scadenza?

Questo non è un risultato che emerge in modo naturale all’interno di un mercato libero, ma è il prodotto dell’aspettativa da parte dei partecipanti al mercato di un intervento della banca centrale.

In un mercato manipolato da un’entità centrale che può creare a piacimento, e senza alcun costo, denaro dal nulla, nasce anche l’aspettativa che, se in un prossimo futuro è attesa una recessione economica (come oggi ad esempio, per via del covid, guerre, inflazione, ecc.), quell’entità centrale interverrà per “salvare” l’economia dal collasso, e, paradossalmente, il lungo periodo (10 anni, quando il mercato prevede vi sarà un intervento) è visto a minor rischio del breve periodo (da 3 mesi a 5 anni, cioè il periodo entro il quale gli effetti della recessione si riverseranno sull’economia).

L’inversione della curva dei rendimenti non è un fenomeno che emerge in un mercato libero. In un mercato realmente libero, fondato su una moneta sana, dove non è possibile espandere e contrarre a piacimento l’offerta di moneta circolante o creare denaro dal nulla sfruttando l’artificio della riserva frazionaria, i tassi di interesse dei prestiti seguirebbero il normale andamento delle aspettative sul futuro, con tassi di interesse mediamente più alti maggiore è la durata del prestito.

I tassi di interesse, inoltre, andrebbero a ridursi sempre più con l’avanzare del tempo, perché in un sistema fondato su una moneta sana lo stato naturale dell’economia è la deflazione, dove anno dopo anno il potere di acquisto dei risparmiatori aumenta, il debito (e questo include anche i titoli di stato, che sono niente altro che debito) è disincentivato ed il risparmio è invece premiato, risultando in una crescita sana e sostenibile.

La curva dei rendimenti si è invertita per l’undicesima volta, ed una recessione economica è in arrivo. Causata, come ogni recessione da cento anni a questa parte, dalle banche centrali stesse. Ma questa volta è diverso, perché la cura per la centralizzazione fallimentare dei banchieri centrali esiste, e si chiama Bitcoin. E, finalmente, un’economia fondata su una moneta sana, onesta e appartenente a tutti, prenderà il sopravvento.

NOTA: invito il lettore a visionare personalmente i diversi tassi di interesse dei titoli di stato americani che compongono la curva dei rendimenti presentata qui. È possibile visualizzarli utilizzando un sito gratuito: tradingview.com. È sufficiente andare nella sezione products/prodotti e selezionare grafici/charts. I ticker (nomi) dei diversi tassi di interesse sono, partendo da quello a minore durata (3 mesi) verso quello a maggiore durata (30 anni): US03MY, US06MY, US01Y, US02Y, US05Y, US10Y, US20Y e US30Y.

0 commenti